第三章 點亮生活的照明行業

第三節 探索突圍之路

(3) 商人的短視斷送了台灣曾經擁有的LED機會

台灣當年也不缺乏類似中村的人才。20世紀70年代,台灣的LED之父石修在日本開始MOCVD外延技術時,極力建議台灣省工業研究院建立金屬有機化學氣相沉積法(MOCVD)研發技術。但當時主事者張忠謀(也是台積電的老闆)卻以LED前途不明,並且認為照明業當時新星熒光燈會是以後的主流的理由拒絕進一步產業化LED照明。十年後,當日本巳經將LED照明成功產業化之後,中國台灣才著手金屬有機化學氣相沉積法(MOCVD)技術,為時晚矣。目前,台灣企業雖有封裝技術,並獲得大廠的廣泛授權,但依舊面臨受困於上游核心專利的局面,如果早在十幾年前大力扶植LED產業,不任企業自生自滅,也許目前LED關鍵技術也不會受制於人。商人的短視經常會導致一個產業的孱弱,這是中國的企業家們要引以為戒的。

| 單位:新台幣(百萬元) | Dec-08 | Jan-09 |

|---|---|---|

| 億光 Everlight | 615 | 530 |

| 佰鴻 BRIGHT LED | 171 | 117 |

| 東貝 Unity Opto | 207 | 121 |

| 宏齊 Harwalek | 123 | 120 |

| 先進電 Advanced Optoelectronic | 72 | 105 |

| 艾笛森 Edisom Opto | 69 | 66 |

| 華興Ledtech | 76 | 56 |

| 李洲 TAIWAN OASIS | 62 | 43 |

| 運管 UPEC | 16 | 8 |

| Others | 547 | 520 |

| 總計 | 1958 | 1686 |

3.小結

(4) 好景不再——下游技術不具有集權能力

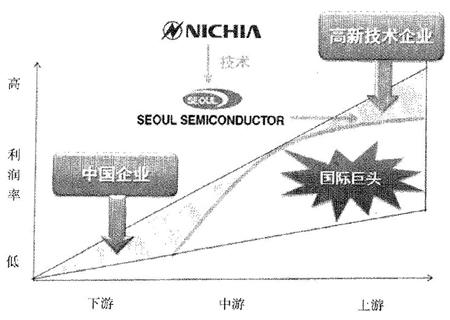

圖3-27 首爾半導體借力日亞

除此之外,首爾半導體還不斷地試圖鞏固自己的技術基礎。它利用自己的先發優勢,以及新行業內規則制度不完善的特點,於2009年12月引入具有強大政治力量的財團Posco,接著又向韓國政府遊說自己的標準制提案。這一提案一旦獲得通過,各個行業競爭者向韓國輸入LED燈具的標準將唯首爾半導體馬首是瞻。而這樣的規則一旦確立,更加有可能被其他國家採用,這樣,首爾半導體就有希望在全球範圍內獲得技術制高點,並把這種技術效用最大化。

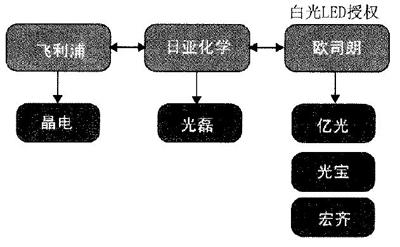

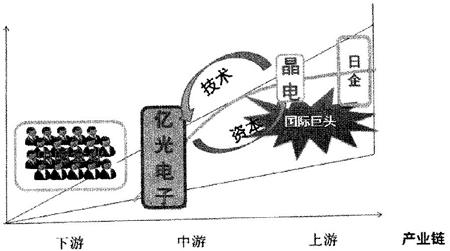

雖然台灣企業在過去的20年中異軍突起,成就卓著,但是大部分的企業目前仍然處於產業鏈中下游,做的是封裝,由外企授權OEM,沒有進入核心技術領域。即使處於上游的企業,也只是依靠國外巨頭授權專利,而非自主研發。圖3-29中,淺色標籤內是授權專利給台灣企業的主要大廠,深色標籤內都是獲得大廠授權的台灣LED企業。此外,LED應用方面,台灣企業提供低發光效率但質量相對穩定的產品,在手機、背光源等市場佔據了一席之地。而對於高發光效率產品,台灣企業目前還沒有足夠能力製造。

中國企業對照明行業普遍存在一個誤區,即照明是個低技術低門坎行業,要想成功必先做好渠道,樹好品牌。殊不知,這股不正之風正好暴露了中國照明企業貪圖短、平、快的致命弱點。總結之前的所有案例,無不揭示技術因素是追求行業本質的必要條件。首先,姑旦將是否符合行業本質放一邊,對中國企業而言,掌握照明技術才是向行業本質靠攏的第一步。對毫無技術可言的中國燈企該從何入手呢?直接由上游尖端技術切入不切實際,對資金和人才的要求過高,與目前中國燈企的實情不符。不妨參考台灣億光,由中游相對成熟的封裝技術入手,藉助中國製造業的優勢以尋求突破。至於如何掌握技術,除開自行研發外,可向首爾半導體學習,模仿並改進巳有技術,繞開專利,以求新突破。如果連模仿都有困難,還可參照億光的做法,策略性地布局上游技術,即有選擇地投資優秀的上游廠商。只有掌握了技術方可進行符合行業本質嘗試,即尋求集權和分權的平衡來充分利用手上的技術。要嘗試集權,中國企業需要以具有議價能力的技術突入以大廠為核心的圈子,從而爭取獲得大廠的技術,突破技術壁壘。最後,牢牢掌控住手中技術后,再以技術為武器,收編其他企業形成聯盟。通過分權發揮中國企業的產能,從而最終拓寬市場,讓手中的技術獲得更多應用。

1.首爾半導體和曰亞的恩怨

沒有技術的後來者除了模仿之外幾乎沒有任何機會獲得超越,反而可以模仿市場巳經存在的成熟技術,並在此基礎上加以改進,縮短技術研發時間,這正是后發優勢。首爾半導體正是在當地政府一定的技術保護下通read•99csw•com過不斷模仿,利用后發優勢,獲得突破技術壁壘的。這與當年日本半導體公司和汽車公司通過抄襲歐美設計工藝而起步異曲同工。所以,對於更遲一步的中國企業來說,發揮中國工業擅長的模仿改造能力,劍走偏鋒,切入行業核心,不失為一條可行之路。

晶元企業月銷售

2.成功之道:技術模仿和單點超越

(1)台灣成熟的LED封裝業

封裝企業月銷售

(2)台灣LED集中下游,技術上缺乏集權能力

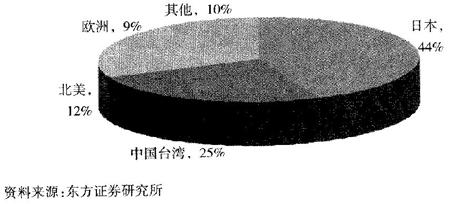

二、台灣億光電子:布控上下游

台灣的LED產業始於20世紀70年代初期,發展至今,巳成為全球LED生產製造的重要地區。起初,因為LED下游封裝技術和資金障礙比較低,成為台灣LED企業最早進軍的領域。1976年,隨著萬邦公司製造出紅光LED,台灣步入LED中游產業。目前台灣企業巳經建立了比較完整的LED產業鏈。自2000年以來,中國台灣地區的LED產值巳經達到世界第二,僅次於曰本。圖3-28為2007年按地區分佈的全球LED產值,全球總產值達66.78億美元(約等於2138億元新台幣),其中有25.2%的產值來自於台灣,摺合53.89億元新台幣。

在下游,億光亦在強化位於中國內地照明市場的布局,在原有廣州恆光電子有限公司的基礎上,2009年4月11曰與上海亞明燈泡廠合資設立上海亞明固態照明,同時又與廈門市軟體產業投資發展公司簽約,宣布將共同建設廈門市現代照明應用設計與創業中心。充分挖掘大陸的生產能力和成本優勢。如圖3-31所示,之所以說位於產業鏈中游的億光的經驗值得借鑒,是因為它通過有選擇的對上游技術型企業進行投資控股,從而在技術上取得控制,利用資本換技術做突入核心區域的嘗試。億光這種策略性地對上下游各環節的布控,引導了億光向行業本質的靠攏。其關鍵還是在於前者,通過資本的投入獲得上游技術的控制權。

| 單位:新台幣(百萬元) | Dec-08 | Jan-09 |

|---|---|---|

| 晶電 Epistar | 416 | 426 |

| 光磊 Opto Tech | 391 | 283 |

| 鼎元 Tyntek | 84 | 73 |

| 廣鎵 Huga | 103 | 56 |

| 璨圓 FOREPI | 41 | 53 |

| 華上 Arima Optoelectronic | 62 | 41 |

| 泰谷 Tekcore | 75 | 41 |

| 新世紀 Genesis Photonics | 61 | 36 |

| 洲磊 Uni-Light Touchtek | 20 | 11 |

| 總計 | 1298 | 1020 |

從行業本質來看,傳統意義上的三巨頭佔領著最大的市場份額和中高端的技術,而日亞化學則通過不斷的技術創新,擁有了更強大的科研能力,提高了自己的利潤率。但首爾半導體則是走了一條頗有爭議的快捷方式:它全面模仿一個成熟企業——日亞化學的技術,並在關鍵技術上實現超越。從而拿到了向行業本質靠攏的敲門磚,後知後覺的日亞受制於首爾半導體的新技術,被迫與首爾半導體分一杯羹,達成技術互換的條款,首爾半導體成功突破核心廠商構築的行業壁壘。

圖3-29 台灣LED授權情況

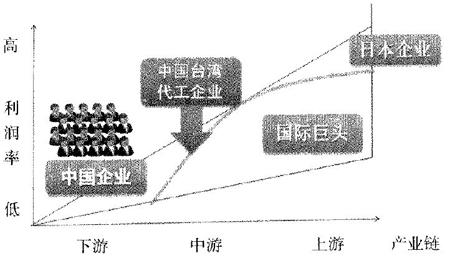

圖3-30 台灣企業分佈在核心邊緣

表3-2 台灣LED產業排名

業界一般認為是首爾半導體在學習和模仿曰亞工業的技術基礎上,在白色LED的技術上取得突破,自主研發成功了120lm/W的世界最亮的白色LED Acriche半導體照明技術,獲得了與日亞工業討價還價的資本,最終達成了技術互換協議。

從2007年開始,一度興盛的台灣LED遭遇滑鐵盧。所有的企業無論上下游都集體跳水,主要企業股價紛紛跑輸大盤,為什麼?台灣LED行業衰退的主要原因是下游需求的放緩和產能的迅速擴張。手機背光是台灣LED行業的主要應用領域,自從2008年開始,手機需求量降低,導致相應的小尺寸LED面板價格逐漸下降。而同時,由於大量廠家把工廠遷往成本更低的中國內地,導致產品整體利潤率下降。由此看出九_九_藏_書,處於產業鏈中下游的企業,產品的市場應用範圍窄,面臨的競爭激烈,特別容易受到市場供需波動的影響。所以要想立於不敗之地,必須掌握核心技術。就行業本質而言,台灣企業的技術專利大量集中於中下游的晶元封裝和照明應用,相比較上游核心專利的集中和覆蓋面廣,這類下游的應用層面專利則相對分散,缺乏類似臼亞外延片的核心技術。所以正如圖3-30所示,台灣大部分的中游代工企業由於沒有集權力量的支撐,僅僅附庸于產業核心的邊緣。因而不能進行集權和分權並向上突入核心利益圈的嘗試。

首爾半導體的技術模仿路線適用於那些已經在LED技術上下過長時間工夫的企業,就像首爾半導體自己在長期的模仿過程中,還要直接面對和曰亞公司專利糾紛的壓力。一場官司在全世界各個市場打上四年之久,可見這條路需要強大的忍耐力和堅定的自信。對習慣了走下游短期市場,追求短平快效益的中國企業來說,有沒有更好的途徑呢?我們把目光投向了台灣LED照明的領軍企業——億光電子的身上。

三、對中國企業的啟示

為此,首爾半導體宣稱,「我們為我們多達5000項的『Packaging』概念技術專利感到自豪」。而所謂的「Packaging」不過是對別的廠商的技術改頭換面,重新包裝組合的結果。首爾半導體如此厚顏的發展戰略不免遭人詬病,但至少他們作為商人,充分認識到了技術制高點的重大意義,並不惜一切代價地擠進了技術核心圈。拋開道德因素不談,這樣的策略的確是把握住了行業的本質。圖3-27為首爾半導體的行業定位,從日亞化學抄襲並改進技術,選擇了類似日亞化學由產業鏈上游為起點的向下突破之路。

在上游,億光已是晶電(台灣龍頭晶元廠)、泰谷和廣鎵等LED晶元廠的主要股東。2009年10月,晶電入股共投資7.224億元,占泰谷股權19.9%,超越億光的15.9%,成為泰谷最大股東,也創下LED上游同業結盟的先例。而億光也是晶電最大法人股東。這樣一來億光是LED封裝廠,經過這一輪的合縱連橫,台灣上游晶粒廠巳紛紛進入億光的勢力範圍,使得億光未來資源無缺。這也使得億光成為在LED上游外延布局最完整的封裝廠,並與國際照明大廠歐司朗達成全部專利交叉授權。表3-2為2008年12月和2009年1月的台灣LED企業銷售額統計。通過月銷售的排行可以明顯地看出,億光電子是台灣LED封裝產業的龍頭,大幅領先後面的競爭者,而其控制的晶電則是台灣晶元產銷量第一。

中國內地燈企市場和台灣LED照明市場極其類似。都大體|位於產業鏈的中下游,而且行業由大量小企業組成,結構非常分散。不同的是台灣LED起步早,從中下游入手後部分企業異軍突起,能較快地切入上游,並獲得國外巨頭的青睞。這使得台灣企業能緊貼核心圈子的邊read.99csw.com緣,在競爭激烈的新興LED市場中分得一杯羹。相比之下,內地燈企在技術上比台灣企業更為落後,而且總體架構非常鬆散,沒有布局成一條完整的產業鏈,地方小企業只能各自圈地,仍在一片紅海中惡性廝殺。

圖3-28 全球LED產業分佈

而台灣億光電子則是在眾多台灣燈企之中一枝獨秀。公司早於1983年成立,幾十年來一直專註于LED晶元的封裝,於1996年成功研發SMD(表面貼裝器件)封裝技術,成為SMD封裝的老大,是LG、夏普、三星等LED液晶電視廠商的主要供貨商,月產能約為10億塊,年銷售額近3億美元。但在階段性成功之後,億光既沒有故步自封,也沒有盲目往上游擴張,而是選擇策略性地投資上游廠商,將中下游獲得的資本轉化為對上游的技術力量的控制。

2.億光電子:資本換技術,上下游聯盟抗風險

一、首爾半導體:模仿到超越

1.台灣LED的產業困境:掌握邊緣技術,缺乏集權能力

來自IMS的數據顯示,根據2009年世界LED市場分析(The World Market of Light Emitting Diodes 2009 Edition)調查結果,首爾半導體緊跟著世界三代LED Package企業曰亞、歐司朗、飛利浦排到了第四位,並且首爾半導體的管理層還期待首爾半導體在2011年總銷售額達到13億美元,全面超越飛利浦,排名上升到第三名。如果大家對前面的內容還有印象,可能會覺得首爾半導體聽起來有點耳熟。對!它就是因為「模仿」曰亞的技術被曰亞起訴的首爾半導體!

自2006年以來,曰亞工業和首爾半導體這兩公司的專利訴訟糾紛一直不斷,對於在白光LED的專利侵權、設計權及半導體激光器的專利侵權等氮化鎵類發光組件問題上糾紛不斷。在一次次訴訟和反訴訟,互告遍及美歐亞地區。官司進行到白熱化階段的時候,日亞卻突然於2009年2月2日發布,和韓國首爾半導體巳達成LED專利訴訟的糾紛,簽訂交叉授權協議(cross-licensing agreement),並停止在美、德、日、英、韓等國所進行的所有專利訴訟案。雙方協議可以互相使用包括LED及半導體激光器相關技術(LED and laser diode technologies)在內的專利技術。但具體和解內容,未對外公開。

圖3-31 億光電子布局上游